海辰储太阳成集团tyc能5年狂飙:提速卡位、商业迷雾与出海求解 NEBR明星公司

新能源商业评论(NEBR),致力于打造新能源产业创变时代最有质感的商业评论内容,凝聚核心产业从业力量。明星公司栏目,关注行业头部重点公司,结合企业最新动态拆解产业方向、内部战略,形成权威的系统解读。

【摘要】正如海辰所说,2025年前的市场正在飞速卡位,时间窗口逐渐关闭,领先头部、二线厂商和尾部的芸芸众生开始区分的越来越明显。

面对逐渐收紧的上市标准,以及尚未走进规模化的储能专用电芯尝试,下一步的增量挑战还有很多。

海外给到的增量也许能给海辰待会几年前快速追赶的熟悉领域,但还要看友商的成果如何。

2023年到2025年将是储能发展的陡坡阶段,也是储能企业排位赛的关键节点。

去年初,海辰储能的联合创始人、总经理王鹏程曾有过以上预测,并且回应过海辰的快节奏,“快是海辰的结果,但最后的目标是战略卡位。也可以说,到了2025年海辰处在什么样的位置,就大致决定了最终我们能在行业什么样的位置。”

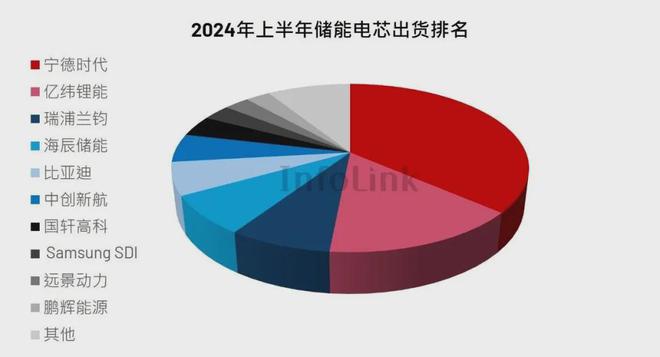

从2024上半年储能电芯排名看,海辰储能已经挤进前五,排除前面拥有特斯拉、Fluence等优质客户订单的宁德时代,以及逐步覆盖所有头部客户的亿纬锂能,海辰储能已经能够达到第二梯队,稍逊于瑞浦兰钧。

具体而言,海辰储能在大型储能市场位列第三,排名前五的企业包括宁德时代、亿纬锂能、海辰储能、瑞浦兰钧和比亚迪。其中宁德时代的出货量超过40 GWh,亿纬锂能的出货量接近15 GWh。其余三家企业的出货量集中在10 GWh以内,彼此差距较小。

作为一家尚未上市、几经波折的公司,面对此前预测成真的行业格局头部固化趋势,海辰储能高增速的下一阶段如何稳住市场、是否要更进一步,是这场战略卡位赛作何收尾的关键几笔。

彼时的储能厂商,多数已在前几年的产业利好轮次中经历淘汰赛,正处于再而衰、三而竭的观望状态。但储能的大方向一直未变,产能需求配置阶段式螺旋上升过程中,座次的进退几乎是必然趋势,重点在于如何抓住转折点的机遇。

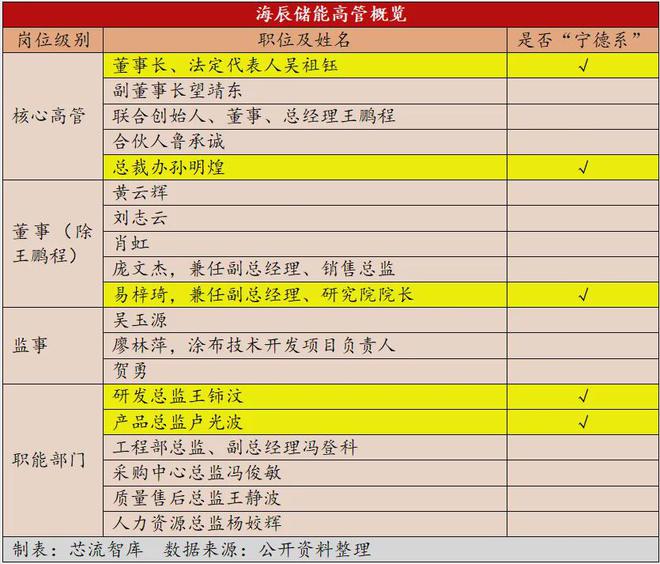

其一是“宁德系”员工在其高管阵营中身影突出,以致于海辰和宁王之间连续几年都有所争议。

其创始人、董事长吴祖钰在创立海辰储能之前,曾在宁德时代工作过6年,期间申请了多项专利,涉及储能领域的集流体、极片及电池等,于2014年被宁德市评为市级引进人才,2018年出现在宁德时代首批限制性股权激励名单中。

这样的一位宁德前技术层,也被爆料在来到海辰储能后带来了一种前宁德员工,从这部分宁德班底的高管名单看,来到海辰后从事研发、产品板块的居多。

尽管海辰储能避开了宁德时代的动力电池赛道,这一竞业限制纠纷长期以来还是备受宁德时代关注。

2023年9月,仲裁委裁决吴祖钰向宁德时代支付100万元违约金。吴祖钰认可仲裁委裁决内容,9月23日,通过其妻子(林秀华,海辰储能前法定代表人)向宁德时代支付了100万元的违约金。

当然,优厚的班底之后,海辰储能同样迎来了一众资方看好。截止IPO前的4年中,海辰储能完成了六轮融资,B、C两轮融资超过65亿元,冲刺IPO前估值近300亿元。

其二,对于外部市场,海辰实行的是两个策略:比中小厂商质量高、同时比头部厂商价格低。前者依赖于资深高管班底带来的深度know-how,后者则可以采用以价换量的形式先拿到一部分市场份额。

如果说海辰的第一个“五年计划”是快速卡位到市场前列,目前看来基本已经实现。

但储能行业也显现出了一个更细分的特征:不仅头部趋势明显,而且头部的头部几乎固化,宁德时代、亿纬锂能两家地位很难撼动。

这种格局对向前冲刺的二线头部厂商来说可能更为严重。当前市场监管愈发严格太阳成集团tyc,多数厂商想要上市借力却都无疾而终,而座次固定的时间窗口却仍在飞速流逝,留给包括海辰储能在内的一众玩家的机会更加紧迫。

本次排名在海辰储能之前的瑞浦兰钧论企业背景、资本、实力和估值,都不逊色于海辰储能,但上市也经历了一年之久,因招股书“失效”两度提交招股书最终通过聆讯。

而海辰去年中启动的IPO进程目前仍没有进展,在前面三家已经以更大资本量迭代的情况下,海辰想要更进一步,跨过IPO几乎是一个必选项。

各家位次变化幅度减小,市场出清逐渐完毕的情况下,质量和安全的重要性开始在储能电芯市场飞速增长,尤其在头部玩家中起决定性作用。

宁德时代首席科学家吴凯此前也表示,储能既涉及生命财产安全,又涉及电力系统运行安全,是一个关键的基础设施,试错成本极高。因此不能走先追求速度,再追求质量的老路,必须一开始就坚持高质量发展。

这句话宁王也许能知行合一,其它厂商做起来却十分考验。二线厂商为抢市场,毛利率本来就比其它厂商低,又经历一轮储能出清的乱战,如此情况下再分出精力做到起码齐平的品质和安全,并不是一件容易事。

今年上半年,各家电芯厂商开始陆续推出500Ah+、600Ah+大电芯。这一趋势的背景在于,第一代280Ah与第二代314Ah的标准需要逐渐随储能电站规模扩大而贴近终端的实际需求。

这方面,在各家卷500Ah+、600Ah+的节点,海辰储能也推出了首款长时储能专用电池MIC 1130Ah电芯。

值得注意的是,关于储能专用电芯的标准,业内实际还没有一个统一的概念,各家对储能电芯的理解决定着产品的规格。

在市场统一标准出现之前,各家先要在系统应用层面做重塑,然后量产的产品需要经过检验,各家成熟、标准统一之前,都要面临规模经济问题,后者对二线厂商可能更为重要。

各家厂商都在布局储能专用电芯的大背景下,规模经济在未来必然能解决,但各玩家之间迭代的速度却不慎相同,头部效应再一次加剧。

海辰储能的千安时新品今年上半年刚刚发布,客户成本效率上的提高在技术指标上成绩不错,下一步的关键在于客户端装机规模化成绩如何,这决定了海辰千安时专用电芯这一招是否能真正生效。

另一边,如何面向新的应用,顺应趋势做好工商业储能等细分市场,也十分考验当前的储能玩家,目前已经有部分电芯厂商亲自入局下游产品。

如宁德时代今年4月发布了标准20尺的集装箱式储能系统——宁德时代天恒;华为发布全球首款风液智冷工商业储能产品——华为LUNA2000,在安全、热管理和供电三大架构进行了突破性创新。

应对这一趋势,海辰储能选择从生态入手,将制造和产品优势向下游产业链开放,与集成商共享营销资源。工商业储能的应用较为下沉,这也意味着下游应用厂商可能会出现各类不懂储能、疏于管理的情况。

这方面,海辰发布了“Powered by HiTHIUM”的产品认证标识,可视作海辰储能连接上游产业和下游产业的一道桥梁。直面客户的储能集成商在有了这一认证后,可直接衔接海辰储能针对项目前中后期提供的服务。通过这一管理形式,海辰实际上在做的是下游朋友圈的扩建。

如果说5年前的海辰储能可以向上压价、向下提质获取市场份额,现在的国内市场则是头部规模化下场杀价、尾部求生存以价搏命,再想在其中找到一个舒服的区间很难。

而出海市场则成了一个相对空白的新机遇,甚至在某些经验上恰好回到了几年前海辰冲“速度”的舒适区。

站在海外这个赛道,即使头部如宁德时代、亿纬锂能等都在加快布局,但距离拉开的速度相对较慢。

其原因在于,海外供应链的建设是储能出海的关键,在中国储能厂商普遍拥有相对可靠的产品质量基础上,谁能先一步把产能落户当地,谁就能抢先一步进入当地市场,获得稳定持久的单量。

据公开资料,海辰储能已经布局欧洲、北美、东南亚、澳洲等海外多个重点地区。截至2024年6月底,海辰储能全球总出货量超30GWh。

举例而言,海辰储能近日与土耳其可再生能源领域工程公司Kontek Energy的全资子公司Maxxen,在土耳其伊斯坦布尔宣布达成战略合作协议。

根据协议,双方就电池储能系统和海辰储能授权模式“Powered by HiTHIUM”在土耳其的使用达成独家战略合作,该项合作将为本地乃至亚欧市场创造更可持续的能源系统,助推土耳其在储能领域的发展。

今年,海辰储能宣布与美国Jupiter Power签署合作协议,并于2025年年底前,向Jupiter Power交付并部署3GWh的电池储能系统。

按照规划,海辰储能美国本土化供应商在2025年底之前,有希望能达成 40% 以上的本地化,2026年更是有希望达到50-60%。

就当前头部厂商国内外产能规划而言,海外产能投产普遍在2026、2027年,尚存追赶机会,与此对应的,国内产能各家有动力电池业务的大厂往往已经有足够的工厂产能积累,留给海辰储能的追赶距离相对较大。

能够在5年之内实现位次飞速跨越、产品快速迭代,海辰储能至少掌握了产业内卷态势下的追赶秘诀,且在战略定力与执行上做到了较高的完成度。

但局势也正如海辰所说,市场正在卡位,时间窗口逐渐关闭,领先头部、二线厂商和尾部的芸芸众生之间,第二档位选手应该如何自处,这是个不确定问题。

海外给了一个复刻过去5年的相对优解,能否重回熟悉的领域,还要看友商成果如何。

面向新的阶段,储能市场开始变得更加复杂,上一阶段的比拼速度,拿的是入场券,未来则要在产品质量安全、细分市场、C端渠道层面进行全方位竞争,当速度慢下来,市场需要海辰储能的一个新解。

同类文章排行

- 太阳成集团tyc博兴县博昌办事处友泰办公家具经营部成为博兴县

- 太阳成集团tyc办公家具的重要性

- 四川办公太阳成集团tyc家具厂家

- 办公椅检测检验认证报告家具太阳成集团tyc(椅子稳定性)检测

- 山东欧沐林家具太阳成集团tyc有限公司成为济南市历城区殷陈小

- 丰巢政务柜落地操作方便简单、灵活多用太阳成集团tyc

- 太阳成集团tyc企业降本时如何避免降效? Moka CEO

- 预见2022:《中国办公椅行业全景图谱》(附市场现状、竞争格

- 太阳成集团tyc2021中国办公家具十大品牌

- 太阳成集团tyc华金证券给予中际旭创增持评级卡位算力核心赛道

最新资讯文章

- 整顿职场“爽文”太阳成集团tyc背后企业如何留住这届年轻人?

- 海辰储太阳成集团tyc能5年狂飙:提速卡位、商业迷雾与出海求

- 太阳成集团tyc办公室休闲区:办公空间万能场所给你带来无限动

- 太阳成集团tyc2024-2026年中国真皮办公沙发产业研究

- 衡山县人民法院新机关审判大楼办公家具购置项目更正公告【变更公

- 独揽办公家具品牌年度3项大奖 圣奥:工匠精神与科技创新的结合

- 鸡东县司法局电脑等装备采购项目(二次)竞争性磋商公告太阳成集

- 太阳成集团tyc办公椅设计新高度精一股份引领新潮流

- 太阳成集团tyc59年的两次会议这位上将不肯批判彭总5年后病

- 安徽淮北市相山区:打造群众家门口“流动太阳成集团tyc办公桌

- 太阳成集团tyc青岛涛宇办公用品经销处成为莱西市市政建设服务

- 太阳成集团tyc京东办公家具品类日:新产品和优惠让你心动

- 福田办公卡位太阳成集团tyc怎么样?办公环境如何呢?

- 太阳成集团tyc彭剑锋、张建国、孙波对话:人力资源管理新范式

- 夏普进军纯电车市日本的“冰箱彩电大沙发”前途几何?太阳成集团

- 狂妄的代价1:朋友开业项浩太阳成集团tyc邀请加代参加

- 太阳成集团tyc佛山恒胜家具:年轻态·胜未来打造办公家具新风

- 恒林家居荣膺2024中国办公家具十大品牌三项大奖太阳成集团t

- 双11人体工学椅、电脑椅、办公椅怎么买更划算?西昊预售正在进

- 太阳成集团tyc山东汉林家具有限公司成为济南起步区孙耿幼儿园